KTAM แนะนำ "SSF-RMF" ตามสไตล์นักลงทุน ครบทั้งตราสารหนี้ หุ้นไทย-เทศ รับโค้งสุดท้ายสิ้นปี

นางชวินดา หาญรัตนกูล กรรมการผู้จัดการ บริษัทหลักทรัพย์จัดการกองทุน กรุงไทย จำกัด (มหาชน) เปิดเผยว่า ถึงแม้ว่าในปีนี้ตลาดหุ้นไทยให้ผลตอบแทนติดลบแย่กว่าเมื่อเทียบกับปีที่เกิดโควิด แต่เชื่อว่าหากนโยบายต่างๆ ของรัฐบาลมีความชัดเจนก็จะส่งเสริมตลาดหุ้นไทยได้ ขณะที่ปัจจัยนอกประเทศจากการปรับขึ้นดอกเบี้ยของสหรัฐน่าจะถึงจุดสูงสุดแล้ว ซึ่งจะส่งผลดีต่อตลาดในระยะถัดไปได้ อย่างไรก็ตาม นักลงทุนที่ยังต้องลงทุนในกองทุนเพื่อสิทธิประโยชน์ทางภาษีก็ยังคงต้องลงทุนอย่างต่อเนื่อง จึงได้แนะนำ 3 กลุ่มกองทุน เพื่อกระจายลงทุนตามความเสี่ยงที่รับได้ของตนเองในช่วงโค้งสุดท้ายเพื่อสิทธิประโยชน์ทางภาษี ดังนี้

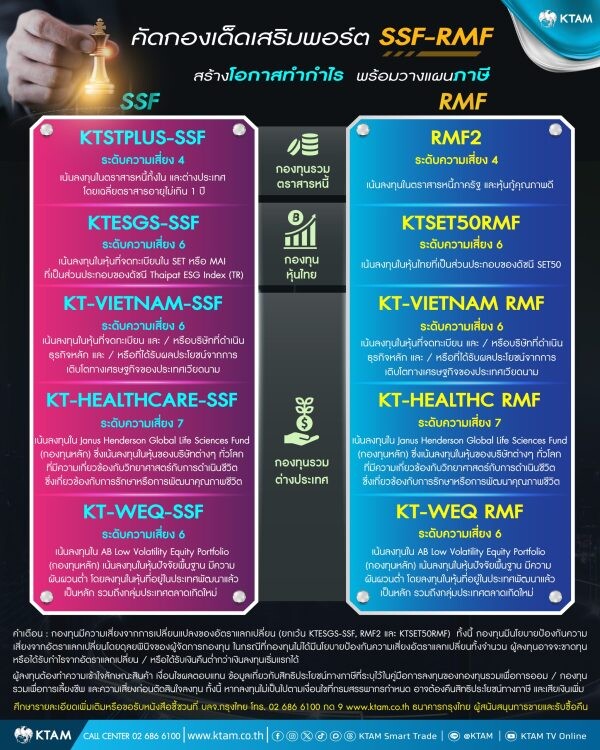

ไม่ชอบหวีอหวา กับกลุ่มกองทุนตราสารหนี้ เหมาะสำหรับนักลงทุนที่ต้องการจับจังหวะในการลงทุน หรือไม่ต้องการรับความเสี่ยงมากนัก โดยแนะนำ กองทุนเปิดกรุงไทย ตราสารหนี้ระยะสั้น พลัส (ชนิดเพื่อการออม) (KTSTPLUS-SSF) (กองทุนระดับความเสี่ยง 4) เน้นลงทุนในตราสารหนี้ระยะสั้นทั้งในและ/หรือต่างประเทศ โดยเฉลี่ยตราสารที่ลงทุนอายุไม่เกิน 1 ปี และ กองทุนเปิดกรุงไทยตราสารหนี้เพื่อการเลี้ยงชีพ (RMF2) (กองทุนระดับความเสี่ยง 4) เน้นลงทุนในพันธบัตร และ/หรือตราสารหนี้ภาครัฐและหุ้นกู้คุณภาพดี

ใช้ความนิ่ง สยบความเคลื่อนไหว กับกลุ่มกองทุนหุ้นไทย เหมาะสำหรับนักลงทุนที่ต้องการสร้างโอกาสการลงทุนจากหุ้นไทย และเน้นการลงทุนระยะยาว แนะนำ กองทุนเปิดกรุงไทย ก่อการดี เพื่อการออม (ชนิดเพื่อการออม) (KTESGS-SSF) (กองทุนระดับความเสี่ยง 6) เน้นลงทุนในหุ้นที่จดทะเบียนใน SET หรือ MAI ที่เป็นส่วนประกอบของ Thaipat ESG Index (TR) ด้วยกลยุทธ์ passive management และ กองทุนเปิดกรุงไทย SET50 เพื่อการเลี้ยงชีพ (KTSET50RMF) (กองทุนระดับความเสี่ยง 6) เน้นลงทุนในหุ้นไทยที่เป็นส่วนประกอบของดัชนี SET50

รักการผจญภัย กับกลุ่มกองทุนหุ้นต่างประเทศ เหมาะสำหรับนักลงทุนที่มองหาการลงทุนที่มีโอกาสได้รับผลตอบแทนสูง และยอมรับความเสี่ยงได้สูง แนะนำ กองทุนเปิดเคแทม เวียดนาม อิควิตี้ ชนิดเพื่อการออม (KT-VIETNAM-SSF) (กองทุนระดับความเสี่ยง 6) และกองทุนเปิดเคแทม เวียดนาม อิควิตี้ ชนิดเพื่อการเลี้ยงชีพ (KT-VIETNAM RMF) (กองทุนระดับความเสี่ยง 6) เน้นลงทุนในหุ้นที่จดทะเบียน และ/หรือบริษัทที่ดำเนินธุรกิจ หรือมีรายได้หลัก และ/หรือที่ได้รับผลประโยชน์จากการเติบโตทางเศรษฐกิจ หรือทรัพย์สินส่วนใหญ่มาจากประเทศเวียดนาม โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของ NAV

กองทุนเปิดเคแทม เวิลด์ อิควิตี้ ฟันด์ (ชนิดเพื่อการออม) (KT-WEQ-SSF) (กองทุนระดับความเสี่ยง 6) และกองทุนเปิดเคแทม เวิลด์ อิควิตี้ เพื่อการเลี้ยงชีพ (KT-WEQ RMF) (กองทุนระดับความเสี่ยง 6) เน้นลงทุนในหน่วยลงทุนของกองทุน AB Low Volatility Equity Portfolio (กองทุนหลัก) ที่มีกลยุทธ์ที่เน้นลงทุนในหุ้นที่มีปัจจัยพื้นฐานดี มีความผันผวนต่ำ โดยลงทุนในหุ้นที่อยู่ในประเทศพัฒนาแล้วเป็นหลัก รวมถึงกลุ่มประเทศตลาดเกิดใหม่

และอีกกองทุนที่มีโอกาสเติบโตอย่างโดดเด่น ได้แก่ กองทุนเปิดเคแทม เวิลด์ เฮลธ์แคร์ ฟันด์ (ชนิดเพื่อการออม) (KT-HEALTHCARE-SSF) (กองทุนระดับความเสี่ยง 7) และกองทุนเปิดเคแทม เวิลด์ เฮลธ์แคร์ ฟันด์ เพื่อการเลี้ยงชีพ (KT-HEALTHC RMF) (กองทุนระดับความเสี่ยง 7) เน้นลงทุนในหน่วยลงทุนของกองทุน Janus Henderson Global Life Sciences Fund (กองทุนหลัก) โดยเน้นลงทุนในหุ้นของบริษัทต่าง ๆ ทั่วโลกที่มีความเกี่ยวข้องกับวิทยาศาสตร์กับการดำเนินชีวิต ซึ่งเกี่ยวกับการรักษา หรือการพัฒนาคุณภาพชีวิต

นอกจากนี้ บริษัทฯ ยังได้เปิดเสนอขาย กองทุนเปิดเคแทม ยูเอส โกรท อิควิตี้ เพื่อการเลี้ยงชีพ (KT-US RMF) (กองทุนระดับความเสี่ยง 6) ในวันที่ 22 พ.ย. 2566 นี้ เพื่อเป็นอีกทางเลือกให้กับนักลงทุนที่ต้องการลงทุนในตลาดหุ้นสหรัฐฯ โดย KT-US RMF มีนโยบายลงทุนในหน่วยลงทุนของกองทุน AB American Growth Portfolio (กองทุนหลัก) เน้นลงทุนในหุ้นของบริษัทในสหรัฐฯ ที่มีขนาดใหญ่ มีแนวโน้มในการเติบโตดี มีคุณภาพสูง

สำหรับผู้ที่สนใจสามารถสอบถามข้อมูลและขอรับหนังสือชี้ชวนได้ทุกวันทำการได้ที่ บลจ.กรุงไทย โทร. 0-2686-6100 กด 9 หรือธนาคารกรุงไทย และผู้สนับสนุนการขายหรือรับซื้อคืนหน่วยลงทุน (ถ้ามี) หรือศึกษารายละเอียดได้ที่ www.ktam.co.th สนใจเปิดบัญชีผ่านแอปพลิเคชั่น KTAM Smart Trade ได้ที่ https://bit.ly/KTSTSignIn

ปัจจัยความเสี่ยงของกองทุนที่สำคัญ : ความเสี่ยงทางตลาด ความเสี่ยงจากการผันผวนของราคาตราสาร ความเสี่ยงจากการขาดสภาพคล่องของตราสาร ความเสี่ยงจากความสามารถในการชำระหนี้ของผู้ออกตราสาร ความเสี่ยงของสัญญาซื้อขายล่วงหน้า ความเสี่ยงที่เกิดจากการลงทุนในอุตสาหกรรมหรือเฉพาะกลุ่มธุรกิจ ความเสี่ยงของตลาดเกิดใหม่ ความเสี่ยงของประเทศที่ลงทุน ความเสี่ยงจากอัตราแลกเปลี่ยน เป็นต้น

คำเตือน กองทุนมีความเสี่ยงจากการเปลี่ยนแปลงของอัตราแลกเปลี่ยน (ยกเว้นกองทุน KTESGS-SSF, RMF2 และ KTSET50RMF) ทั้งนี้ กองทุนมีนโยบายป้องกันความเสี่ยงตามดุลยพินิจของผู้จัดการกองทุน ในกรณีที่กองทุนไม่ได้มีนโยบายป้องกันความเสี่ยงอัตราแลกเปลี่ยนทั้งจำนวน ผู้ลงทุนอาจจะขาดทุนหรือได้รับกำไรจากอัตราแลกเปลี่ยน หรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้ / ผู้ลงทุนต้องทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน ข้อมูลเกี่ยวกับสิทธิประโยชน์ทางภาษีที่ระบุไว้ในคู่มือการลงทุนของกองทุน SSF และ RMF และความเสี่ยงก่อนตัดสินใจลงทุน ทั้งนี้ หากลงทุนไม่เป็นไปตามเงื่อนไขที่กรมสรรพากรกำหนด อาจต้องคืนสิทธิประโยชน์ทางภาษีและเสียเงินเพิ่ม