ดีดีพร็อพเพอร์ตี้คาดตลาดอสังหาฯ ปี 67 ยังเผชิญความท้าทายต่อเนื่อง "เศรษฐกิจฟื้นช้า - ดอกเบี้ยสูง" ปัจจัยสกัดคนไทยไม่พร้อมมีบ้าน

ตลาดอสังหาริมทรัพย์ในปี 2566 เป็นอีกปีที่ทั้งผู้บริโภคและผู้ประกอบการต้องเผชิญความท้าทายรอบด้านต่อเนื่องมาจากปีก่อนหน้า โดยปัจจัยหลัก ๆ มาจากเศรษฐกิจที่เติบโตช้ากว่าที่คาด และอัตราดอกเบี้ยที่อยู่ในระดับสูง ส่งผลให้กำลังซื้อผู้บริโภคชะลอตัวตามไปด้วย ดีดีพร็อพเพอร์ตี้ (DDproperty) เว็บไซต์มาร์เก็ตเพลสด้านอสังหาริมทรัพย์อันดับ 1 ของไทย เผยรายงาน DDproperty Thailand Property Market Outlook 2024 รวบรวมข้อมูลเชิงวิเคราะห์ในหลากหลายแง่มุม สรุปภาพรวมตลาดอสังหาริมทรัพย์ในปี 2566 ทั้งในมุมอุปสงค์และอุปทาน พร้อมทั้งคาดการณ์แนวโน้มในตลาดอสังหาริมทรัพย์ที่ต้องจับตามองในปี 2567 เพื่อช่วยให้ผู้ซื้อ ผู้ขาย ผู้เช่า หรือนักลงทุนได้เข้าใจถึงสถานการณ์ความเคลื่อนไหวในตลาดที่อยู่อาศัย และสามารถตัดสินใจบนเส้นทางอสังหาริมทรัพย์ได้อย่างมั่นใจยิ่งขึ้น

สรุปภาพรวมตลาดอสังหาฯ ปี 66 ราคาซื้อชะลอตัว ตลาดเช่าแรงไม่แผ่ว

ภาพรวมตลาดอสังหาริมทรัพย์ในปี 2566 ยังคงชะลอตัวจากหลายปัจจัย ประกอบกับยังไม่มีมาตรการกระตุ้นภาคอสังหาริมทรัพย์ที่โดดเด่นเพียงพอจะดึงดูดใจผู้บริโภค ส่งผลให้กำลังซื้อยังคงชะลอตัวตามสภาพเศรษฐกิจ ขณะที่ราคาที่อยู่อาศัยมีแนวโน้มเพิ่มขึ้นตามต้นทุนการก่อสร้าง ส่งผลให้เทรนด์การเช่าที่อยู่อาศัยยังครองความนิยมและมีทิศทางเติบโตอย่างน่าสนใจ

- ดัชนีราคาอสังหาฯ ลดลง 5% ในรอบปี โดยคอนโดฯ ลดมากที่สุด ข้อมูลล่าสุดจากรายงาน DDproperty Thailand Property Market Outlook 2024 พบว่า ดัชนีราคาที่อยู่อาศัยในกรุงเทพฯ ในช่วงไตรมาส 3 ปี 2566 ปรับเพิ่มขึ้น 3% จากไตรมาสก่อน (QoQ) แต่ลดลง 5% จากปีก่อนหน้า (YoY) และลดลงถึง 7% จากช่วงเดียวกันก่อนเกิดการแพร่ระบาดของเชื้อไวรัสโควิด-19 (ไตรมาส 3 ปี 2562) อย่างไรก็ตาม คาดการณ์ว่าในปี 2567 ดัชนีราคาบ้านเดี่ยวมีแนวโน้มจะปรับตัวเพิ่มขึ้นอีกจากต้นทุนการก่อสร้าง รวมถึงราคาที่ดินที่สูงขึ้น

เมื่อแบ่งตามประเภทที่อยู่อาศัยพบว่าในช่วงปลายปี 2566 มีเพียงทาวน์เฮ้าส์ที่ดัชนีราคาทรงตัว ขณะที่คอนโดมิเนียมและบ้านเดี่ยวต่างมีดัชนีราคาลดลง (ลดลง 5% YoY และลดลง 4% YoY ตามลำดับ) อย่างไรก็ดี หากเปรียบเทียบกับช่วงก่อนเกิดการแพร่ระบาดฯ พบว่าดัชนีราคาของที่อยู่อาศัยแนวราบปรับตัวเพิ่มขึ้นอย่างน่าสนใจ โดยบ้านเดี่ยวเพิ่มขึ้น 12% และทาวน์เฮ้าส์เพิ่มขึ้น 5% สวนทางกับคอนโดฯ ที่ดัชนีราคาลดลงมากถึง 21% สะท้อนให้เห็นถึงการฟื้นตัวของที่อยู่อาศัยแนวดิ่งที่ยังไม่กลับมาดีดังเดิม

สำหรับทำเลที่มีดัชนีราคาเพิ่มขึ้นมากที่สุดในรอบปีที่ผ่านมา ส่วนใหญ่อยู่ในทำเลรอบนอกศูนย์กลางธุรกิจของกรุงเทพฯ และทำเลกรุงเทพฯ รอบนอก ได้แก่ เขตสะพานสูง ดัชนีราคาเพิ่มขึ้นถึง 11% YoY ตามมาด้วยเขตบางกอกใหญ่ เพิ่มขึ้น 10% YoY, เขตคลองสามวา เพิ่มขึ้น 7% YoY, เขตหนองแขม เพิ่มขึ้น 6% YoY, เขตบางนา เพิ่มขึ้น 5% YoY และเขตบางพลัด เพิ่มขึ้น 4% YoY ส่วนทำเลศูนย์กลางธุรกิจของกรุงเทพฯ (CBD) ที่ดัชนีราคาเพิ่มขึ้น ได้แก่ เขตปทุมวัน เพิ่มขึ้น 7% YoY และเขตวัฒนา เพิ่มขึ้น 6% YoY

- ดัชนีค่าเช่าพุ่ง 9% ในรอบปี ที่อยู่อาศัยแนวสูงตอบโจทย์ผู้เช่า ด้วยปัจจัยแวดล้อมที่ส่งผลต่อกำลังซื้อของผู้บริโภคจึงทำให้เทรนด์การเช่าที่อยู่อาศัยมีแนวโน้มเติบโตอย่างมาก โดยพบว่าภาพรวมดัชนีค่าเช่าในกรุงเทพฯ เพิ่มขึ้น 9% YoY สะท้อนให้เห็นว่าตลาดเช่ายังมีทิศทางเติบโตอย่างน่าสนใจในเมืองหลวงที่ค่าครองชีพสูง แม้ว่าดัชนีค่าเช่าจะลดลง 1% จากช่วงก่อนเกิดการแพร่ระบาดฯ แต่คาดว่าเป็นผลมาจากการตรึงราคาเพื่อกระตุ้นการตัดสินใจเช่าท่ามกลางการแข่งขันที่เพิ่มขึ้น

หากแบ่งตามประเภทที่อยู่อาศัยพบว่าที่อยู่อาศัยประเภทแนวสูงทั้งคอนโดฯ และอะพาร์ตเมนต์ยังคงครองความนิยม ดัชนีค่าเช่าเพิ่มขึ้น 10% YoY แต่ลดลง 4% จากช่วงก่อนเกิดการแพร่ระบาดฯ สวนทางกับที่อยู่อาศัยประเภทแนวราบอย่างบ้านเดี่ยวและทาวน์เฮ้าส์ที่ลดลง 2% YoY แต่เพิ่มขึ้นถึง 60% จากช่วงก่อนเกิดการแพร่ระบาดฯ สะท้อนให้เห็นเทรนด์การอยู่อาศัยที่เปลี่ยนไปอย่างชัดเจน

สำหรับทำเลที่มีดัชนีค่าเช่าเพิ่มขึ้นมากที่สุดในรอบปีที่ผ่านมา ส่วนใหญ่เป็นทำเลย่านแหล่งงานที่มีความต้องการเช่าที่อยู่อาศัยสูง และทำเลใกล้แนวรถไฟฟ้าที่ตอบโจทย์การเดินทาง ได้แก่ เขตปทุมวัน เพิ่มขึ้น 16% YoY ตามมาด้วยเขตวัฒนา เพิ่มขึ้น 13% YoY, เขตคลองสาน เพิ่มขึ้น 12% YoY, เขตบางซื่อ เพิ่มขึ้น 11% YoY, เขตบางคอแหลม เพิ่มขึ้น 10% YoY, เขตดินแดง เพิ่มขึ้น 10% YoY, เขตราชเทวี เพิ่มขึ้น 9% YoY, เขตธนบุรี เพิ่มขึ้น 9% YoY, เขตห้วยขวาง เพิ่มขึ้น 8% YoY และเขตคลองเตย เพิ่มขึ้น 8% YoY

- จับตาดีมานด์ซื้อ-เช่าในรอบปีหดตัว แต่ยังโตจากช่วงก่อนโควิด หากโฟกัสไปที่ดัชนีความต้องการซื้อที่อยู่อาศัยในกรุงเทพฯ ในรอบปีที่ผ่านมาภาพรวมลดลงถึง 31% YoY แต่ยังเพิ่มขึ้น 9% จากช่วงก่อนเกิดการแพร่ระบาดฯ เมื่อแบ่งตามประเภทที่อยู่อาศัยพบว่าดัชนีความต้องการซื้อลดลงทุกรูปแบบ โดยบ้านเดี่ยวลดลงมากที่สุดถึง 34% YoY แต่เพิ่มขึ้น 16% จากช่วงก่อนเกิดการแพร่ระบาดฯ ด้านทาวน์เฮ้าส์ลดลง 30% YoY แต่เพิ่มขึ้น 15% จากช่วงก่อนเกิดการแพร่ระบาดฯ ส่วนคอนโดฯ ลดลง 30% YoY แต่เพิ่มขึ้น 4% จากช่วงก่อนเกิดการแพร่ระบาดฯ

เมื่อแบ่งตามระดับราคาที่อยู่อาศัยพบว่าระดับราคา 1-3 ล้านบาทและ 5-10 ล้านบาทมีสัดส่วนมากที่สุดในรอบปีที่ผ่านมา โดยมีสัดส่วนเท่ากันที่ 25% ของจำนวนที่อยู่อาศัยทั้งหมดในกรุงเทพฯ รองลงมาคือระดับราคา 3-5 ล้านบาท (21%) อย่างไรก็ดี เมื่อแยกตามประเภทที่อยู่อาศัยพบว่าหากเป็นระดับราคา 1-3 ล้านบาท ประเภททาวน์เฮ้าส์มีสัดส่วนมากที่สุด 39% ขณะที่คอนโดฯ มีสัดส่วน 26% สะท้อนให้เห็นถึงกำลังซื้อของผู้บริโภคระดับกลาง-ล่างที่ยังคงไม่กลับมา จึงทำให้สัดส่วนที่อยู่อาศัยระดับราคานี้คงค้างมากที่สุด ส่วนบ้านเดี่ยวในระดับราคามากกว่า 15 ล้านบาทมีสัดส่วนมากที่สุด (44%) อันเป็นผลมาจากการที่ผู้ประกอบการเลือกเปิดตัวโครงการที่ราคาสูงขึ้นเพื่อเจาะตลาดที่มีกำลังซื้อสูง ขณะเดียวกันผู้บริโภคระดับบนซึ่งเป็นกลุ่มผู้ซื้อเพื่ออยู่อาศัยจริงที่มีอยู่จำกัดยังคงชะลอการซื้อบ้าน และหันไปลงทุนประเภทอื่นแทน

ด้านดัชนีความต้องการเช่าที่อยู่อาศัยในกรุงเทพฯ ในรอบปีที่ผ่านมาแม้จะลดลง 21% YoY แต่หากเปรียบเทียบกับช่วงก่อนเกิดการแพร่ระบาดฯ ถือว่าเพิ่มขึ้นมากถึง 147% โดยปรับเพิ่มขึ้นทุกประเภทที่อยู่อาศัย โดยเฉพาะคอนโดฯ ที่ความต้องการเช่าเพิ่มขึ้น 185% จากช่วงก่อนเกิดการแพร่ระบาดฯ สะท้อนให้เห็นว่าเทรนด์การเช่ายังคงตอบโจทย์ผู้บริโภคที่ไม่อยากมีภาระผูกพันระยะยาว และต้องการเลี่ยงผลกระทบทางการเงินจากอัตราดอกเบี้ย ตามมาด้วยบ้านเดี่ยวเพิ่มขึ้น 38% ส่วนทาวน์เฮ้าส์เพิ่มขึ้น 11%

สำหรับระดับค่าเช่าที่มีปริมาณที่อยู่อาศัยในตลาดมากที่สุดได้แก่ ระดับค่าเช่า 10,000-30,000 บาท/เดือน ซึ่งตอบโจทย์และสอดคล้องกับความสามารถในการเช่าของผู้บริโภคส่วนใหญ่ หากแยกตามประเภทที่อยู่อาศัยพบว่าคอนโดฯ ระดับค่าเช่า 10,000-30,000 บาท/เดือน มีสัดส่วนมากถึง 50% ของระดับค่าเช่าทั้งหมด ส่วนทาวน์เฮ้าส์ในระดับราคาดังกล่าวมีสัดส่วน 35% ขณะที่บ้านเดี่ยวในระดับค่าเช่ามากกว่า 100,000 บาท/เดือน มีสัดส่วนมากถึง 50%

ส่องปัจจัยขับเคลื่อนตลาดอสังหาฯ ปี 67 โอกาสหรือความท้าทายที่ไม่ควรมองข้าม?

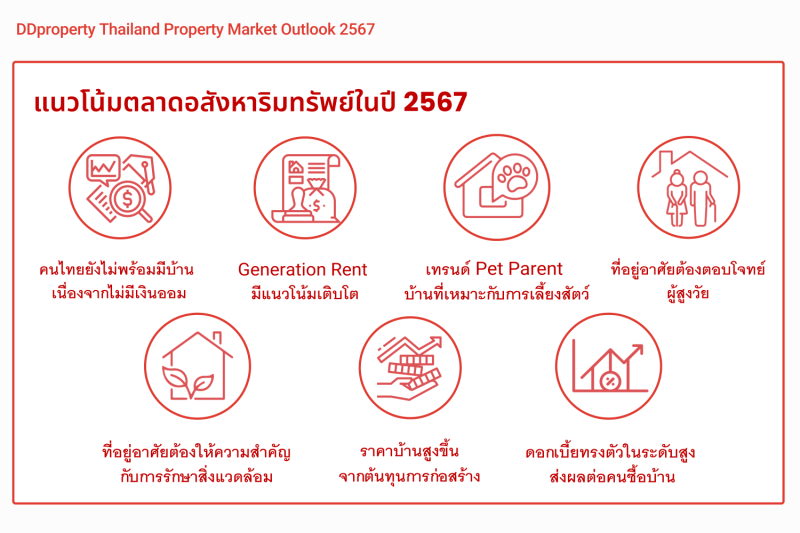

รายงาน DDproperty Thailand Property Market Outlook 2024 เผยคาดการณ์ภาพรวมตลาดอสังหาริมทรัพย์ปี 2567 ยังคงต้องเผชิญปัจจัยท้าทายต่อเนื่องมาจากปีก่อนหน้า ไม่ว่าจะเป็นการฟื้นตัวของสภาพเศรษฐกิจที่ไม่ดีเท่าที่ควร ขณะที่ภาวะหนี้ครัวเรือนและอัตราดอกเบี้ยที่อยู่ในระดับสูง ล้วนส่งผลโดยตรงต่อกำลังซื้อของผู้บริโภค ส่งผลให้ผู้ประกอบการหันไปเน้นการพัฒนาโครงการเพื่อเจาะกลุ่มผู้บริโภคระดับกลาง-บน ซึ่งมีความพร้อมในการซื้อที่อยู่อาศัยมากกว่ากลุ่มผู้บริโภคระดับล่างที่อ่อนไหวต่อการเปลี่ยนแปลงของสภาพเศรษฐกิจมากกว่าและเป็นกลุ่มที่ถูกปฏิเสธสินเชื่อมากที่สุด

อย่างไรก็ดี ปฏิเสธไม่ได้ว่าการเติบโตของภาคอสังหาริมทรัพย์ต้องอาศัยแรงขับเคลื่อนทั้งจากภาครัฐ ผู้ประกอบการ และผู้บริโภคไปพร้อม ๆ กัน หากสภาพเศรษฐกิจมีแนวโน้มฟื้นตัวอย่างต่อเนื่องและภาครัฐมีมาตรการกระตุ้นภาคอสังหาริมทรัพย์เพิ่มเติมอย่างเป็นรูปธรรม คาดว่าภาพรวมของตลาดอสังหาริมทรัพย์ในปี 2567 จะเติบโตได้ราว ๆ 5-10% จากปีก่อนหน้า โดยมีปัจจัยสำคัญที่มีผลต่อการเติบโตของตลาดอสังหาริมทรัพย์ที่ต้องจับตามอง ดังนี้

- ขาดสภาพคล่องทางการเงิน อุปสรรคฉุดคนไม่พร้อมมีบ้าน ข้อมูลจากแบบสอบถามความคิดเห็นของผู้บริโภคที่มีต่อตลาดที่อยู่อาศัย DDproperty Thailand Consumer Sentiment Study รอบล่าสุด พบว่า ความท้าทายทางเศรษฐกิจและอัตราดอกเบี้ยที่ปรับสูงขึ้นล้วนส่งผลกระทบต่อสภาพคล่องทางการเงินของผู้บริโภคโดยตรง ทำให้ความสามารถในการซื้อที่อยู่อาศัยของผู้บริโภคปรับลดลงมาอยู่ที่ 63% (จากเดิม 65% ในรอบก่อนหน้า) ขณะที่เมื่อพิจารณาถึงความพร้อมทางการเงินซึ่งเป็นปัจจัยสำคัญเมื่อคิดซื้อที่อยู่อาศัยพบว่ามีเพียง 24% เท่านั้นที่มีเงินออมเพียงพอที่จะซื้อที่อยู่อาศัยเป็นของตัวเองในเวลานี้ ขณะที่ผู้บริโภคส่วนใหญ่ (54%) เก็บเงินได้เพียงครึ่งทางเท่านั้น และ 21% ยังไม่ได้เริ่มแผนเก็บเงินใด ๆ

ขณะเดียวกันปัจจัยทางการเงินยังคงเป็นความท้าทายหลักเมื่อต้องยื่นขอสินเชื่อที่อยู่อาศัย โดยเฉพาะในกลุ่มผู้ซื้อเพื่ออยู่อาศัยจริง (Real Demand) ซึ่งส่วนใหญ่เป็นกลุ่มผู้บริโภคระดับกลางและล่าง มากกว่าครึ่ง (56%) เผยว่ารายได้และอาชีพที่ไม่มั่นคงเป็นอุปสรรคสำคัญในการขอสินเชื่อบ้าน ตามมาด้วย 32% มีประวัติทางการเงินที่ไม่ดี และ 29% มีสัดส่วนภาระหนี้ต่อรายได้ (Debt Service Ratio: DSR) ไม่เอื้ออำนวย นอกจากนี้ผู้บริโภคส่วนใหญ่นั้นมองว่านโยบายภาครัฐไม่เอื้อต่อการซื้อที่อยู่อาศัยมากเพียงพอ โดยมีเพียง 15% เท่านั้นที่มองว่ารัฐบาลมีความพยายามเพียงพอที่จะช่วยให้ซื้อที่อยู่อาศัยเป็นของตัวเองได้ ซึ่งลดลงจาก 19% ในรอบก่อนหน้า เนื่องจากภาครัฐไม่มีการออกมาตรการใหม่เพื่อกระตุ้นภาคอสังหาริมทรัพย์เพิ่มเติมในปีที่ผ่านมา

- Generation Rent เบ่งบาน คนรุ่นใหม่เน้นเช่ามากกว่าซื้อ เทรนด์ Generation Rent ได้รับความนิยมอย่างต่อเนื่อง เนื่องจากมุมมองการเป็นเจ้าของที่อยู่อาศัยของคนรุ่นใหม่ได้เปลี่ยนไป แม้ผู้บริโภควัยทำงานจะเป็นกลุ่มเป้าหมายหลักในตลาดอสังหาริมทรัพย์ แต่ท่ามกลางสภาพเศรษฐกิจที่ไม่แน่นอนเช่นนี้ ทำให้ผู้บริโภคไม่ต้องการเพิ่มค่าใช้จ่ายจากการซื้อบ้าน/คอนโดฯ ที่จะกลายเป็นภาระผูกพันในระยะยาว ขณะที่การเช่านั้นมีจุดเด่นตรงที่ยืดหยุ่นและคล่องตัวหากต้องการโยกย้ายทำเลในอนาคต และช่วยประหยัดรายจ่ายมากกว่า จึงส่งผลให้ความต้องการเช่าสูงมากขึ้น สวนทางกับความต้องการซื้อที่ลดลง

โดยปัจจัยหลักที่ส่งผลให้ผู้บริโภคหันมาเลือกเช่าแทนนั้นเกือบ 2 ใน 3 (64%) ของผู้ที่เลือกเช่าเผยว่าไม่มีเงินเก็บเพียงพอในการซื้อที่อยู่อาศัย ขณะที่ 41% มองว่าที่อยู่อาศัยมีราคาแพงเกินไปจึงเลือกเก็บเงินไว้แทน และ 30% ไม่เห็นความจำเป็นเร่งด่วนที่ต้องซื้อในเวลานี้ สะท้อนให้เห็นว่าความท้าทายทางการเงินยังคงมีส่วนสำคัญและเป็นจุดเปลี่ยนทำให้ผู้บริโภคหันมาเลือกเช่าแทน

- เทรนด์ Pet Parent สัตว์เลี้ยงคือคนสำคัญในบ้าน เทรนด์ Pet Parents หรือ Pet Humanization เป็นการเลี้ยงสัตว์เป็นลูกและดูแลเหมือนเป็นสมาชิกในครอบครัว สอดคล้องกับเทรนด์การใช้ชีวิตปัจจุบันที่คนไทยมีแนวโน้มครองตัวเป็นโสดมากขึ้นหรือแต่งงานแต่ไม่มีบุตรจึงสนใจเลี้ยงสัตว์เลี้ยงไว้เป็นเพื่อนยามเหงา ส่งผลให้มองหาโครงการที่อยู่อาศัยที่มาตอบโจทย์ไลฟ์สไตล์แบบนี้มากขึ้น

ดังนั้นที่อยู่อาศัยในปัจจุบันและอนาคตจึงต้องให้ความสำคัญกับเทรนด์นี้มากขึ้น ไม่เพียงแค่อนุญาตให้เลี้ยงสัตว์ได้ แต่ควรมาพร้อมสวัสดิการและสิ่งอำนวยความสะดวกที่รองรับการดำเนินชีวิตของสัตว์เลี้ยงอย่างครบครัน ไม่ว่าจะเป็นพื้นที่ใช้สอยในห้องที่เหมาะกับการใช้ชีวิตของสัตว์เลี้ยง การตกแต่งด้วยวัสดุหรือเฟอร์นิเจอร์ที่ทนรอยขีดข่วน การออกแบบระเบียงป้องกันการตก หรือระบบระบายอากาศภายในโครงการ รวมถึงพื้นที่ส่วนกลางที่รองรับการวิ่งเล่นหรือสันทนาการสำหรับสัตว์เลี้ยง นอกจากนี้ สิ่งสำคัญที่ต้องคำนึงถึงคือการแบ่งสัดส่วนอย่างชัดเจนระหว่างพื้นที่ส่วนกลางของผู้อยู่อาศัยที่เป็นกลุ่มคนรักสัตว์เลี้ยง และผู้อยู่อาศัยที่ไม่เลี้ยงสัตว์หรือผู้ที่มีอาการภูมิแพ้ขนสัตว์ ให้สามารถอยู่ร่วมกันได้อย่างปกติสุขและถูกสุขอนามัย

- Universal Design ตอบโจทย์ผู้สูงวัย ครอบคลุมทุกคนในครอบครัว ประเทศไทยได้เข้าสู่สังคมผู้สูงอายุอย่างสมบูรณ์ตั้งแต่ปี 2565 และข้อมูลจากสำนักงานนโยบายและยุทธศาสตร์การค้า กระทรวงพาณิชย์คาดว่าในปี 2583 จะมีจำนวนผู้สูงวัยถึง 20.4 ล้านคน หรือคิดเป็นสัดส่วน 31.3% ของประชากรทั้งประเทศ ขณะที่ข้อมูลจากแบบสอบถามความคิดเห็นฯ DDproperty Thailand Consumer Sentiment Study พบว่าผู้บริโภคส่วนใหญ่ 63% เริ่มวางแผนการเกษียณแล้ว โดยเฉพาะในกลุ่มรายได้ระดับกลาง

การเติบโตอย่างก้าวกระโดดของสังคมผู้สูงอายุนี้ทำให้ภาคอสังหาริมทรัพย์จำเป็นต้องปรับตัวเพื่อรองรับและตอบโจทย์ความต้องการของคนหาบ้านที่เปลี่ยนไป ตั้งแต่การออกแบบโครงการที่ต้องให้ความสำคัญกับการอยู่อาศัยของผู้สูงอายุผ่านแนวคิด Universal Design หรือการออกแบบเพื่อคนทุกกลุ่มให้สามารถอยู่อาศัยได้อย่างสะดวกและปลอดภัย ครอบคลุมทั้งบริเวณภายนอกและภายในบ้าน

- ที่อยู่อาศัยรักษ์โลก เทรนด์ยั่งยืนเพื่ออนาคต เมื่อโลกกำลังเข้าสู่ยุคภาวะโลกเดือด (Global Boiling) ส่งผลให้หลายฝ่ายต่างตระหนักถึงความสำคัญของการเปลี่ยนแปลงสภาพอากาศและใส่ใจเรื่องสิ่งแวดล้อมมากขึ้น เห็นได้จากการที่ผู้พัฒนาอสังหาริมทรัพย์เริ่มหันมาพัฒนาโครงการที่ส่งเสริมการใช้พลังงานสะอาดอย่างต่อเนื่อง และใส่ใจกับเรื่องสิ่งแวดล้อมอย่างชัดเจนตั้งแต่ขั้นตอนการก่อสร้าง เช่น เลือกใช้วัสดุที่ไม่เป็นพิษต่อสิ่งแวดล้อมหรือลดการสร้างปริมาณคาร์บอนไดออกไซด์ในกระบวนการผลิต รวมทั้งสนับสนุนการใช้พลังงานสะอาด เช่น การติดตั้งระบบโซล่าเซลล์ในโครงการ หรือการติดตั้งจุด EV Charger ในบ้าน เป็นต้น

เช่นเดียวกับผู้บริโภคที่ให้ความสำคัญกับสิ่งแวดล้อมไม่แพ้กัน ข้อมูลจากแบบสอบถามฯ DDproperty Thailand Consumer Sentiment Study รอบล่าสุดพบว่า ผู้บริโภคส่วนใหญ่ถึง 91% ยินดีจ่ายเงินเพิ่มขึ้นเพื่อซื้อที่อยู่อาศัยที่มีคุณสมบัติเป็นมิตรต่อสิ่งแวดล้อมและสุขภาพ นอกจากนี้ผู้บริโภค 71% ต้องการพื้นที่สำหรับต้นไม้ฟอกอากาศ รวมถึงวางแผนซื้อที่อยู่อาศัยโดยหลีกเลี่ยงทำเลพื้นที่เสี่ยงปัญหาฝุ่นละออง PM 2.5

- ราคาบ้านปี 67 ไต่ระดับตามต้นทุนการก่อสร้าง ราคาที่อยู่อาศัยในปี 2567 มีแนวโน้มปรับตัวเพิ่มขึ้น เนื่องจากต้นทุนการก่อสร้างมีการปรับตัวเพิ่มขึ้นมาอย่างต่อเนื่องตั้งแต่ปีก่อนหน้า ทั้งในส่วนราคาวัตถุดิบและค่าดำเนินการ รวมทั้งราคาพลังงานที่สูงขึ้นซึ่งเป็นต้นทุนการขนส่ง จากรายงานของศูนย์ข้อมูลอสังหาริมทรัพย์ ธนาคารอาคารสงเคราะห์ (REIC) เผยว่าดัชนีราคาค่าก่อสร้างบ้านมาตรฐานในช่วงไตรมาส 3 ปี 2566 เพิ่มขึ้น 0.1% QoQ และเพิ่มขึ้น 1.5% YoY

นอกจากนี้ การปรับขึ้นค่าแรงขั้นต่ำในปี 2567, ราคาประเมินที่ดินรอบใหม่ และราคาที่ดินในกรุงเทพฯ และปริมณฑลที่ปรับเพิ่มขึ้น ล้วนเป็นต้นทุนการก่อสร้างที่เพิ่มขึ้นอย่างเลี่ยงไม่ได้และคาดว่าจะทำให้ราคาที่อยู่อาศัยในปี 2567 นี้ จำเป็นต้องปรับเพิ่มขึ้น 5-10% จากปีก่อนหน้า และส่งผลกระทบต่อการตัดสินใจเป็นเจ้าของที่อยู่อาศัยของผู้บริโภคเช่นกัน

- ดอกเบี้ยทรงตัวในระดับสูง ทำคนเมินซื้อบ้าน อัตราดอกเบี้ยในไทยมีแนวโน้มเพิ่มขึ้นอย่างต่อเนื่อง แม้การประชุมรอบล่าสุดของคณะกรรมการนโยบายการเงิน (กนง.) จะมีมติคงอัตราดอกเบี้ยนโยบายไว้ที่ 2.50% ต่อปีแล้ว แต่ถือเป็นการทรงตัวอยู่ในระดับสูงและเป็นอัตราดอกเบี้ยนโยบายที่สูงที่สุดในรอบ 10 ปี ซึ่งการปรับขึ้นอัตราดอกเบี้ยนโยบายอย่างต่อเนื่องเป็นการเปิดทางให้สถาบันการเงินปรับอัตราดอกเบี้ยเงินกู้เพิ่มขึ้นตาม จึงกระทบโดยตรงต่อบริษัทผู้พัฒนาอสังหาริมทรัพย์ที่ต้องแบกรับต้นทุนทางการเงินเพิ่มขึ้น ขณะที่ผู้ซื้อที่อยู่อาศัยก็ต้องจ่ายดอกเบี้ยเงินกู้ซื้อที่อยู่อาศัยมากขึ้นเช่นกัน

คาดว่าในปี 2567 สถาบันการเงินยังคงมีความเข้มงวดในการอนุมัติสินเชื่อเพื่อที่อยู่อาศัยเพื่อควบคุมสัดส่วนหนี้ที่ไม่ก่อให้เกิดรายได้ (NPL) สอดคล้องกับรายงานของบริษัท ข้อมูลเครดิตแห่งชาติ จำกัด (เครดิตบูโร) พบว่ากลุ่มสินเชื่อกล่าวถึงเป็นพิเศษ (SM) หรือสินเชื่อบ้านที่มีการค้างชำระ 1-3 เดือนในช่วงไตรมาส 3 ปี 2566 มีอัตราเพิ่มขึ้น 37.2% YoY โดยส่วนใหญ่จะเป็นบ้านราคาไม่เกิน 3 ล้านบาท

สะท้อนให้เห็นว่าผู้บริโภคกลุ่มรายได้ระดับล่างยังคงได้รับผลกระทบจากการแพร่ระบาดฯ ที่ผ่านมา เมื่อรวมกับค่าครองชีพที่สูงขึ้นจึงขาดสภาพคล่องทางการเงิน ทำให้สถาบันการเงินเลือกปฏิเสธสินเชื่อเพื่อซื้อที่อยู่อาศัยในกลุ่มราคาต่ำกว่า 3 ล้านบาท เพื่อสกัดหนี้เสียที่อาจเกิดขึ้น และคาดว่าอัตราการปฏิเสธสินเชื่อ (Rejection Rate) ในกลุ่มนี้จะยังคงสูงอย่างต่อเนื่อง

- ตลาดอสังหาฯ ฟื้นตัวช้าตามสภาพเศรษฐกิจ ภาพรวมเศรษฐกิจไทยขยายตัวช้าลง แม้ว่าภาคการท่องเที่ยวจะฟื้นตัวและการใช้จ่ายภาคเอกชนจะปรับตัวเพิ่มขึ้น แต่การเติบโตของผลิตภัณฑ์มวลรวมในประเทศ (GDP) ยังได้รับผลกระทบจากการลงทุนของภาคเอกชนที่ลดลงและการใช้จ่ายภาครัฐที่ยังอยู่ในระดับต่ำ ส่งผลให้การเติบโตทางเศรษฐกิจช้ากว่าที่คาดการณ์ ประกอบกับอัตราดอกเบี้ยที่สูงขึ้นส่งผลกระทบโดยตรงต่อการเติบโตของตลาดอสังหาริมทรัพย์ ทำให้ยอดโอนกรรมสิทธิ์ที่อยู่อาศัย ณ ไตรมาสที่ 3 ปี 2566 ลดลง

อย่างไรก็ตาม แม้ว่าดัชนีความต้องการซื้อมีแนวโน้มลดลง แต่คาดการณ์ว่าจะปรับตัวเพิ่มขึ้นในปี 2567 ทั้งนี้จากการเก็บข้อมูลอย่างต่อเนื่องมาตั้งแต่ปี 2561 พบว่าเทรนด์ของดัชนีความต้องการซื้อที่อยู่อาศัยจะสูงขึ้นในช่วงไตรมาสแรกของทุกปี สิ่งที่น่าสนใจในปีที่ผ่านมาคือราคาขายมีแนวโน้มเพิ่มขึ้นตั้งแต่ช่วงต้นปี ท่ามกลางสภาวการณ์ที่อัตราดอกเบี้ยสูงขึ้น ซึ่งทำให้ผู้ซื้อมีแนวโน้มที่จะชะลอแผนการซื้อบ้านออกไปก่อน ในขณะเดียวกันต้นทุนที่สูงขึ้นเป็นปัจจัยผลักดันให้ผู้ประกอบการตั้งราคาขายที่สูงขึ้นเช่นกัน ก่อให้เกิดความตึงเครียดระหว่างผู้ซื้อและผู้ขาย และยังคงมีแนวโน้มที่จะเป็นเช่นนี้ในปี 2567 เช่นเดียวกับตลาดอื่น ๆ ในภูมิภาคเอเชียตะวันออกเฉียงใต้ เว้นแต่จะเกิดเหตุการณ์ไม่คาดฝันที่ทำให้ต้องปรับราคาขายใหม่

หมายเหตุ: DDproperty Thailand Property Market Outlook เป็นรายงานภาพรวมตลาดอสังหาริมทรัพย์ที่วิเคราะห์และคาดการณ์ทิศทางตลาดอสังหาฯ จากการรวบรวมข้อมูลดัชนีราคา (Price Index) และดัชนีความต้องการ (Demand Index) ของที่อยู่อาศัยประเภทต่าง ๆ ทั้งในตลาดซื้อ-ขาย และตลาดเช่า รวมไปถึงความเชื่อมั่นของผู้บริโภค (Consumer Sentiment) ในรอบ 12 เดือนที่ผ่านมา นำมาวิเคราะห์ต่อยอด เพื่อช่วยให้ผู้ซื้อ ผู้ขาย ผู้เช่าอสังหาฯ หรือนักลงทุนได้เข้าใจถึงสถานการณ์ความเคลื่อนไหวในตลาดอสังหาฯ อีกทั้งยังช่วยให้สามารถวางแผนหรือตัดสินใจซื้อ-ขาย-เช่าได้อย่างมั่นใจยิ่งขึ้น

อ่านและศึกษาข้อมูลภาพรวมตลาดอสังหาริมทรัพย์ปี 2567 ฉบับเต็มได้จากรายงาน DDproperty Thailand Property Market Outlook 2024

ติดต่อเราได้ที่ facebook.com/newswit