กสิกรไทยชูยุทธศาสตร์สร้างการเติบโตผ่านการเป็นธนาคารแห่งความยั่งยืน การต่อยอดยุทธศาสตร์เพื่อการเติบโตทางธุรกิจและตอบโจทย์ลูกค้า

กสิกรไทยชูยุทธศาสตร์สร้างการเติบโตผ่านการเป็นธนาคารแห่งความยั่งยืน การต่อยอดยุทธศาสตร์เพื่อการเติบโตทางธุรกิจและตอบโจทย์ลูกค้า และการเพิ่มประสิทธิภาพในการทำงานแบบ End-to-End ตั้งเป้าสินเชื่อปี 66 โต 5-7% ภายใต้เศรษฐกิจที่เติบโตเป็น K Shape

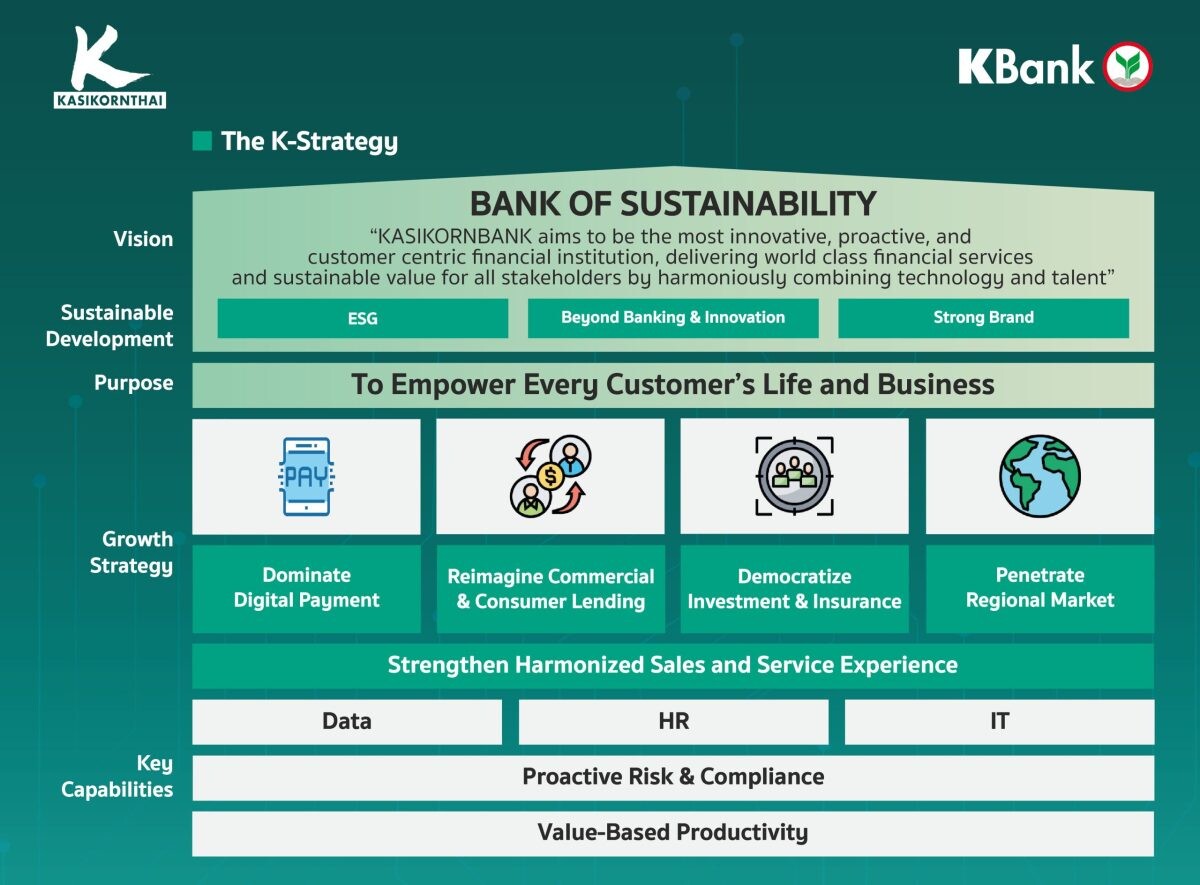

กสิกรไทยยังคงดำเนินยุทธศาสตร์บนหลักการธนาคารแห่งความยั่งยืน ต่อยอดยุทธศาสตร์เพื่อการเติบโตทางธุรกิจและตอบโจทย์ลูกค้า ผ่านการพัฒนาบริการบนดิจิทัล การยกระดับการปล่อยสินเชื่อ การขยายการให้บริการลงทุนและประกัน และการขยายตลาดใน AEC+3 ควบคู่กับการเพิ่มประสบการณ์ที่ดีให้กับลูกค้าผ่านทุกช่องทาง และการยกระดับความสามารถในการแข่งขันในระยะยาวอย่างต่อเนื่อง เพื่อรักษาความมั่นคงในฐานะสถาบันการเงินชั้นนำ สามารถรับมือกับความผันผวนของภาวะเศรษฐกิจที่อาจจะเกิดขึ้นได้อย่างทันท่วงที ตลอดจนนำพาสังคมและเศรษฐกิจไทยเติบโตอย่างยั่งยืน โดยตั้งเป้าหมายทางการเงินปี 2566 สินเชื่อโต 5-7% และควบคุมคุณภาพสินทรัพย์ให้ NPL Ratio อยู่ต่ำกว่า 3.25% อีกทั้งยังคงดำเนินการเชิงรุกในการดูแล และให้ความช่วยเหลืออย่างต่อเนื่องแก่ลูกค้า

นางสาวขัตติยา อินทรวิชัย ประธานเจ้าหน้าที่บริหาร ธนาคารกสิกรไทย เปิดเผยว่า เศรษฐกิจไทยในปี 2566 มีแนวโน้มฟื้นตัวได้ดีกว่าปี 2565 โดยคาดว่าจะเติบโตที่ 3.7% ด้วยแรงส่งจากภาคการท่องเที่ยวเป็นสำคัญ โดยเฉพาะเมื่อจีนมีนโยบายเปิดประเทศ อย่างไรก็ตาม ตัวเลขนักท่องเที่ยวคาดว่าจะกลับสู่ระดับก่อนโควิด-19 ในปี 2567 อีกทั้งความเสี่ยงจากการชะลอตัวของภาคการส่งออกที่อาจได้รับผลกระทบจากการเข้าสู่ภาวะถดถอยในเศรษฐกิจแกนหลักของโลก ส่งผลให้เศรษฐกิจไทยจะยังคงเติบโตเป็น K Shape เห็นภาพการฟื้นตัวที่ไม่ทั่วถึงในแต่ละประเภทธุรกิจ ท่ามกลางการปรับเพิ่มของต้นทุนธุรกิจ อาทิ ค่าจ้างแรงงาน และอัตราดอกเบี้ยนโยบายที่อยู่ในขาขึ้น ตลอดจนหนี้ครัวเรือนที่ยังอยู่ในระดับสูง

ธนาคารกสิกรไทยจึงได้ประกาศเป้าหมายทางการเงินปี 2566 ที่มีการเติบโตสอดคล้องกับสถานการณ์ทางเศรษฐกิจและหลักความระมัดระวังอย่างต่อเนื่อง ดังนี้

- การเติบโตของเงินให้สินเชื่อ (Loan Growth) ที่ 5-7% จากการขยายตัวของสินเชื่อตามกลยุทธ์ในการดำเนินธุรกิจในภูมิภาค AEC+3 โดยเฉพาะจีน เวียดนาม และอินโดนีเซีย อันเป็นการแสวงหาและกระจายแหล่งรายได้ใหม่ รวมถึงการเติบโตสินเชื่อธุรกิจบรรษัท อีกทั้ง ธนาคารยังคงนำข้อมูลมาใช้วิเคราะห์ในการปล่อยสินเชื่อ (Data Analytics) อย่างต่อเนื่อง โดยมุ่งเน้นการสร้างรายได้บนความเสี่ยงที่คุ้มค่า วิเคราะห์เพื่อหาลูกค้าที่มีความสนใจและมีความสามารถในการจ่ายคืน คัดกรองและดูแลคุณภาพของสินเชื่ออย่างใกล้ชิด ตั้งเป้าสินเชื่อบรรษัทธุรกิจเติบโต 4-6% สินเชื่อธุรกิจเอสเอ็มอีเติบโต 1-2% และสินเชื่อลูกค้าบุคคลเติบโต 2-4%

- ผลตอบแทนสินทรัพย์ที่ก่อให้เกิดรายได้สุทธิ (Net Interest Margin:NIM) ที่ 3.30-3.45% สอดคล้องกับทิศทางอัตราดอกเบี้ย และการเติบโตสินเชื่อของธนาคาร รวมถึงการบริหารจัดการต้นทุนดอกเบี้ยในระดับที่ดี

- รายได้ค่าธรรมเนียมและบริการสุทธิ (Net Fee Income Growth) ทรงตัว จากพฤติกรรมผู้บริโภคที่เปลี่ยนไปส่งผลต่อรายได้ค่าธรรมเนียมรับจากการทำธุรกรรม ในขณะที่ธนาคารจะขยายผลิตภัณฑ์และบริการที่เกี่ยวกับ Wealth Management เพื่อช่วยบริหารความมั่งคั่งให้ลูกค้า รวมถึงการขยายตัวของผลิตภัณฑ์ที่เกี่ยวข้องกับธุรกิจการท่องเที่ยว

- ค่าใช้จ่ายจากการดำเนินงานอื่น ๆ ต่อรายได้จากการดำเนินงานสุทธิ (Cost to Income Ratio) คาดว่าจะอยู่ในระดับ Low to Mid-40s จากรายได้ที่เติบโตสอดคล้องกับการทยอยฟื้นตัวของเศรษฐกิจ ในขณะที่ธนาคารยังคงให้ความสำคัญกับการจัดการต้นทุนและการเพิ่มประสิทธิภาพ (Productivity) อย่างต่อเนื่อง

- เงินให้สินเชื่อด้อยคุณภาพต่อเงินให้สินเชื่อ (NPL Ratio (Gross) ที่ต่ำกว่า 3.25% โดยการเติบโตของเศรษฐกิจไทยที่ยังคงเป็น K Shape มีการฟื้นตัวที่ไม่ทั่วถึงในแต่ละประเภทธุรกิจยังคงส่งผลกระทบต่อคุณภาพเงินให้สินเชื่อ ซึ่งธนาคารจะยังคงบริหารจัดการคุณภาพสินทรัพย์ในเชิงรุกอย่างต่อเนื่อง

- Credit Cost คาดว่าจะอยู่ในช่วง 175-200 bps ทยอยลดลงจากระดับสูงสุดในปีก่อน โดยธนาคารยังคงใช้หลักความระมัดระวังและนโยบายทางการเงินที่รอบคอบในการพิจารณาสำรองผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้น

นางสาวขัตติยากล่าวเพิ่มเติมว่า สำหรับแผนยุทธศาสตร์การดำเนินธุรกิจ นั้น ธนาคารกสิกรไทยยังคงขับเคลื่อนธุรกิจด้วยหลักการเป็นธนาคารแห่งความยั่งยืน (Bank of Sustainability) ภายใต้การกำกับดูแลกิจการที่ดี การบริหารความเสี่ยงและการบริหารจัดการต้นทุนที่เหมาะสม โดยมีจุดมุ่งหมายเพื่อเพิ่มอำนาจให้ทุกชีวิตและธุรกิจของลูกค้า (To Empower Every Customer's Life & Business) ด้วยยุทธศาสตร์ในการดำเนินธุรกิจ ดังนี้

- ก้าวสู่การเป็นธนาคารแห่งความยั่งยืน (Sustainable Development) ด้วยหลักการ ESG ที่ครอบคลุมทั้งด้านสิ่งแวดล้อม สังคม และธรรมาภิบาล ความสามารถในการแข่งขันในโลกธุรกิจที่มีนวัตกรรม รวมถึงความสามารถในการทำธุรกิจที่ต่อยอดจากธุรกิจธนาคารแบบเดิม (Beyond Banking & Innovation) ท่ามกลางเทคโนโลยี พฤติกรรมผู้บริโภค และสภาพแวดล้อมอื่นๆ ที่เปลี่ยนแปลงอย่างรวดเร็ว รวมทั้งการสร้างแบรนด์ที่แข็งแกร่ง (Strong Brand) ภายใต้แบรนด์หนึ่งเดียว ในชื่อธนาคารกสิกรไทย (KASIKORNBANK)

- ต่อยอดยุทธศาสตร์เพื่อการเติบโตทางธุรกิจและตอบโจทย์ลูกค้า (Growth Strategy) ด้วยการเป็นผู้นำในการให้บริการชำระเงินทางดิจิทัล (Dominate Digital Payment) การยกระดับการปล่อยสินเชื่อทั้งด้านธุรกิจและบุคคล (Reimagine Commercial & Consumer Lending) การขยายการให้บริการลงทุนและประกันไปยังกลุ่มลูกค้ารายย่อยและกลุ่มลูกค้าที่ยังเข้าไม่ถึงการลงทุนและประกัน (Democratize Investment & Insurance) การเจาะตลาดและขยายการเติบโตทางธุรกิจในภูมิภาค AEC+3 (Penetrate Regional Market) และการยกระดับประสบการณ์บริการและการขายแก่ลูกค้า (Strengthen Harmonized Sales and Service Experience) ผ่านการประสานการให้บริการอย่างไร้รอยต่อระหว่างช่องทางต่างๆ ของธนาคาร โดยมี K PLUS เป็นช่องทางหลักในการเชื่อมโยงทุกช่องทางเข้าด้วยกัน อีกทั้งปรับปรุงโครงสร้างพื้นฐานเพื่อเพิ่มประสบการณ์ที่ดีให้กับลูกค้าผ่านทุกช่องทาง

- เพิ่มประสิทธิภาพในการทำงานแบบ End-to-End โดยยกระดับความสามารถในการแข่งขันในระยะยาวอย่างต่อเนื่อง เพื่อส่งมอบบริการแก่ลูกค้า ผ่านความสามารถหลัก (Key Capabilities) ใน 5 ด้าน ได้แก่ 1. การพัฒนาความสามารถในการวิเคราะห์และการใช้ข้อมูล เพื่อเพิ่มโอกาสทางธุรกิจและประสิทธิภาพการดำเนินงาน (Data) 2. การเป็นที่ทำงานที่ดีที่สุดสำหรับการเรียนรู้และการเป็นผู้นำ (HR) 3. การใช้เทคโนโลยีที่ทันสมัย เพื่อให้ธนาคารเป็นผู้ให้บริการทางการเงินชั้นนำในระดับภูมิภาค (IT) 4. การระบุความเสี่ยงด้านต่าง ๆ ที่อาจเกิดขึ้นและกำหนดแนวทางการป้องกันในเชิงรุก (Proactive Risk & Compliance) และ 5. การเพิ่มประสิทธิภาพในการทำงาน โดยสร้างคุณค่าที่มากขึ้น (Value-Based Productivity)

ทั้งนี้ ในปี 2565 ที่ผ่านมา ธนาคารได้ดำเนินโครงการด้านยุทธศาสตร์ ด้วยโมเดลธุรกิจแบบใหม่ที่ตอบโจทย์ความต้องการของลูกค้าและบริบททางธุรกิจที่เปลี่ยนไป เช่น การผนึกเจเอ็มที ร่วมทุน 10,000 ล้านบาท จัดตั้งบริษัท บริหารสินทรัพย์ เจเค จำกัด (JK AMC) บริษัทร่วมทุนแห่งแรกในไทย ระหว่างธนาคารพาณิชย์และบริษัทบริหารสินทรัพย์ (AMC) เพื่อยกระดับการบริหารคุณภาพสินทรัพย์ การเปิดตัว "K PAY LATER" เป็นธนาคารแรก ส่งมอบสินเชื่อช่วยคนตัวเล็กไว้ใช้จ่ายในชีวิตประจำวัน รวมทั้งการขยายธุรกิจในภูมิภาค AEC+3 ด้วยการเพิ่มสัดส่วนการถือหุ้นรวมในธนาคารแมสเปี้ยน ประเทศอินโดนีเซีย เป็น 67.5% การเปิดสาขานครโฮจิมินห์ ประเทศเวียดนาม และการเปิดตัว K PLUS Vietnam ที่เป็นแกนหลักในการสร้าง Digital Lifestyle Ecosystem ให้แก่ลูกค้าบุคคลในประเทศเวียดนาม เป็นต้น และในปี 2566 นี้ ธนาคารจะเดินหน้าโครงการเชิงยุทธศาสตร์อย่างต่อเนื่อง เพื่อส่งมอบบริการที่ตอบโจทย์การใช้ชีวิตและธุรกิจของลูกค้าในบริบทที่เปลี่ยนแปลงอย่างรวดเร็ว

นางสาวขัตติยากล่าวตอนท้ายว่า นอกเหนือจากสร้างการเติบโตทางธุรกิจแล้ว ภารกิจสำคัญของธนาคาร คือ การขับเคลื่อนสังคมและเศรษฐกิจของประเทศให้เดินหน้าต่อไปอย่างยั่งยืน โดยธนาคารยังคงมุ่งเน้นการใช้เทคโนโลยี นวัตกรรมรูปแบบใหม่ และการผนึกกำลังกับพันธมิตรทางธุรกิจทั้งในและต่างประเทศ เพื่อช่วยเหลือลูกค้าในการดำเนินชีวิตและธุรกิจ ผ่านการนำเสนอผลิตภัณฑ์และบริการที่เหมาะสมกับลูกค้า ปรับปรุงการให้บริการเพื่อยกระดับประสบการณ์ของลูกค้า และขยายโอกาสการเข้าถึงบริการทางการเงินในระบบธนาคารพาณิชย์ให้แก่ประชาชนในวงกว้าง ให้ได้รับการสนับสนุนเงินทุนและสภาพคล่อง ควบคู่กับการให้ข้อมูลและความรู้เพื่อให้ลูกค้าบุคคลและธุรกิจเติบโตอย่างเข้มแข็ง รวมทั้งธนาคารยังคงดำเนินการเชิงรุกในการดูแลและให้ความช่วยเหลืออย่างต่อเนื่องแก่ลูกค้าที่ได้รับผลกระทบจากภาวะเศรษฐกิจที่มีการฟื้นตัวไม่เท่ากัน ผ่านช่องทางต่าง ๆ ของธนาคาร อีกทั้ง ยังคงเดินหน้าเพื่อมุ่งสู่การเป็นผู้นำด้าน ESG ของกลุ่มธนาคารในเอเชียตะวันออกเฉียงใต้ และนำพาลูกค้าและธุรกิจไทยเดินหน้าสู่ระบบเศรษฐกิจที่เติบโตอย่างยั่งยืนไปด้วยกัน

ติดต่อเราได้ที่ facebook.com/newswit