“ดัชนีฯ เดือนมิถุนายน 2561 ปรับลดลงเล็กน้อยอยู่ในระดับทรงตัวเป็นเดือนที่สอง โดยภาวะเศรษฐกิจในประเทศและการลงทุนภาครัฐหนุนความเชื่อมั่นการลงทุน ขณะที่นักลงทุนติดตามความชัดเจนการเลือกตั้งและการไหลเข้าออกของ เงินทุนระหว่างประเทศเป็นปัจจัยฉุดความเชื่อมั่น”

ดัชนีความเชื่อมั่นนักลงทุน (FETCO Investor Confidence Index) ประจำเดือนมิถุนายน 2561 ได้ผลสำรวจโดยสรุป ดังนี้

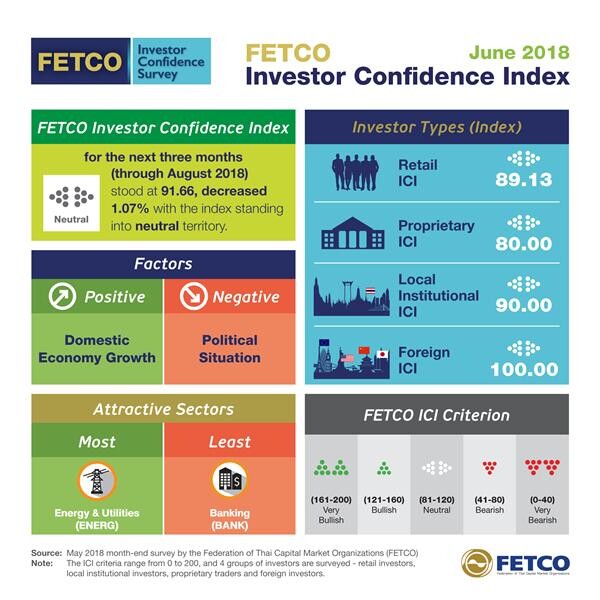

- ดัชนีความเชื่อมั่นรวมทุกกลุ่มนักลงทุนในอีก 3 เดือนข้างหน้า (สิงหาคม 2561) ลดลงเล็กน้อยอยู่ในเกณฑ์ "ทรงตัว" (Neutral) (ช่วงค่าดัชนี 80 - 120) โดยลดลง 1.07% อยู่ที่ระดับ 91.66

- ดัชนีความเชื่อมั่นของกลุ่มนักลงทุนต่างประเทศและกลุ่มสถาบันภายในประเทศเพิ่มขึ้นจากการสำรวจเดือนก่อนจาก Zone ซบเซา (Bearish) มาอยู่ที่ Zone ทรงตัว (Neutral)

- ดัชนีความเชื่อมั่นกลุ่มบัญชีบริษัทหลักทรัพย์และกลุ่มนักลงทุนรายบุคคลต่างปรับตัวลดลง แต่ยังคงอยู่ใน Zone ทรงตัว (Neutral)

- หมวดธุรกิจที่น่าสนใจมากที่สุด คือหมวดพลังงานและสาธารณูปโภค (ENERG)

- หมวดธุรกิจที่ไม่น่าสนใจมากที่สุด คือหมวดธนาคาร (BANK)

- ปัจจัยหนุนที่มีอิทธิพลต่อตลาดหุ้นไทยมากที่สุด คือ ภาวะเศรษฐกิจในประเทศ

- ปัจจัยฉุดที่มีอิทธิพลต่อตลาดหุ้นไทยมากที่สุด คือ สถานการณ์ทางการเมือง

"ดัชนีตลาดหลักทรัพย์ฯ เดือนพฤษภาคมเคลื่อนไหวปรับฐานในทิศทางลดลงอยู่ในกรอบระหว่าง 1724-1791 โดยดัชนีฯยังคงมีการปรับฐานจากการคาดการณ์นโยบายทางการเงินของสหรัฐ ที่ส่งผลต่ออัตราดอกเบี้ย Bond Yield สหรัฐปรับขึ้นมาที่ 3% และแรงขายสุทธิต่อเนื่องจากนักลงทุนต่างประเทศในตลาดหุ้นในช่วงที่ผ่านมา ยังเป็นปัจจัยที่นักลงทุนติดตาม แม้ว่านักลงทุนผ่อนคลายความกังวลนโยบายกีดกันทางการค้าระหว่างสหรัฐและจีนที่การเจรจามีความคืบหน้า โดยสหรัฐเลื่อนการประกาศขึ้นภาษีนำเข้าสินค้าต่อจีนในช่วงนี้

ผลสำรวจชี้ว่าทิศทางการลงทุน ในอีก 3 เดือนข้างหน้า นักลงทุนเชื่อมั่นภาวะเศรษฐกิจในประเทศที่มีการฟื้นตัวอย่างชัดเจน จากตัวเลขไตรมาสที่ 1 GDP มีการขยายตัว 4.8% และตัวเลขการลงทุนภาครัฐกลับมาเพิ่มขึ้น 4.4% ขณะที่นักลงทุนให้น้ำหนักปัจจัยสถานการณ์ทางการเมือง และความชัดเจนในการการกำหนดวันการเลือกตั้ง รวมถึงอัตราเงินเฟ้อทั่วไปของไทยที่ทยอยตัวเพิ่มขึ้น ที่อาจส่งผลต่อการพิจารณานโยบายทางการเงินของกนง. สำหรับปัจจัยต่างประเทศจากนโยบายทางการเงินสหรัฐ และนโยบายทางการเงินของธนาคารยุโรปที่กำลังพิจารณาการปรับลดมาตรการ QE ในช่วงปลายปีนี้ ถือเป็นปัจจัยความเสี่ยงต่อการลงทุนมากที่สุด โดยมีประเด็นติดตามความชัดเจนของผลกระทบของนโยบายกีดกันทางการค้า และนโยบายทางการเงินของสหรัฐต่อนโยบายทางการค้าและนโยบายทางการเงินของประเทศในภูมิภาคเอเชีย สำหรับเศรษฐกิจในภูมิภาคอื่นๆ นั้น ประเด็นหลักที่ต้องพิจารณาคือ การปรับตัวผันผวนของราคาน้ำมันหลังจากมีการเคลื่อนไหว 70 ดอลลาร์ต่อบาร์เรล และสถานการณ์ทางการเมืองของกลุ่มประเทศในยุโรป ที่อาจส่งผลต่อนโยบายทางการเงิน"

ดัชนีคาดการณ์อัตราดอกเบี้ย (Interest Rate Expectation Index) เดือนมิถุนายน 2561

"ผลจากดัชนีคาดว่าอัตราดอกเบี้ยนโยบายจะทรงตัวที่ระดับ 1.50% ในขณะที่อัตราผลตอบแทนพันธบัตรรัฐบาลอายุ 5 ปี และ 10 ปี มีแนวโน้มเพิ่มขึ้น ทั้งนี้ปัจจัยหลักมาจากแนวโน้มอัตราเงินเฟ้อที่สูงขึ้นและการคาดการณ์การขยายตัวที่ดีทางเศรษฐกิจของไทย"

นางสาวอริยา ติรณะประกิจ รองกรรมการผู้จัดการ สมาคมตลาดตราสารหนี้ไทย เปิดเผยดัชนีคาดการณ์อัตราดอกเบี้ย (Interest Rate Expectation Index) เดือนมิถุนายน 2561 โดยมีรายละเอียด ดังนี้

- ดัชนีคาดการณ์อัตราดอกเบี้ยนโยบายในการประชุม กนง. รอบเดือนมิถุนายนนี้ อยู่ที่ระดับ 50 สะท้อนความเชื่อมั่นของตลาดว่า กนง. จะยังคงอัตราดอกเบี้ยนโยบายที่ระดับ 1.50% ในการประชุมที่จะถึงนี้ โดยให้น้าหนักในปัจจัยหลัก ได้แก่ ภาวะเศรษฐกิจภายในประเทศและอัตราเงินเฟ้อ Fund Flow ของนักลงทุนต่างชาติ รวมถึงอุปสงค์ อุปทานในตลาดตราสารหนี้ไทย

- ดัชนีคาดการณ์อัตราผลตอบแทนพันธบัตรรัฐบาล 5 ปี และ 10 ปี ในช่วงประชุม กนง. รอบเดือนสิงหาคม 2561 (ประมาณ 11 สัปดาห์ข้างหน้า) อยู่ที่ระดับ 90 และ 92 ตามล้าดับ ซึ่งอัตราผลตอบแทนพันธบัตรรัฐบาลทั้ง 5 ปี และ 10 ปี ปรับเพิ่มขึ้นจากครั้งที่แล้ว (ระดับ 78 และ 87 ตามล้าดับ) โดยดัชนีทั้งสองอยู่ในระดับที่สะท้อนถึงทิศทางการปรับตัวสูงขึ้นของอัตราผลตอบแทนพันธบัตรรัฐบาลทั้ง 5 ปี และ 10 ปี โดยผู้ตอบแบบส้ารวจให้ความส้าคัญกับปัจจัยเรื่องอัตราเงินเฟ้อที่จะสูงขึ้น และการคาดการณ์การขยายตัวที่ดีทางเศรษฐกิจเป็นหลัก